Moody’s: accordo definitivo sulle tasse multinazionali a ottobre – Thistles

Accordo del G7 sulla tassazione del compagnie multinazionali, che ha annunciato in una riunione ministri delle finanze Dal gruppo il 5 giugno e dai suoi leader lo hanno timbrato nel fine settimana, il credito sarà alquanto negativo per paesi europei come Irlanda e Paesi Bassi, secondo Moody’s.

Moody’s osserva nella sua analisi che Irlanda e Paesi Bassi utilizzano la politica fiscale come parte delle loro strategie competitive più ampie. Aggiunge, tuttavia, che Le autorità di questi due paesi si preparano a ridurre le entrate fiscali, a condizione che le trattative per un’aliquota minima per le grandi multinazionali di almeno il 15% e la tassazione dei loro profitti nei paesi in cui operano diano frutti.

Si vede che, per decenni, le multinazionali hanno rivolto ai “paradisi fiscali” i profitti che hanno in altri paesi per ridurre le tasse che pagano.

L’Irlanda, che ha un’aliquota fiscale del 12%, prevede di ridurre gradualmente il gettito dell’imposta sulle società di 2 miliardi di dollari (0,5% del PIL nel 2019) entro il 2025. Le sue entrate da questa fonte sono state di $ 12 miliardi nel 2020.

D’altra parte, i Paesi Bassi hanno espresso sostegno al piano G7 e stanno apportando modifiche alla propria legislazione fiscale che ridurranno il suo status di paradiso fiscale.

C’è ancora un modo

Secondo Moody’s, l’accordo del G7 in linea di principio, pur rappresentando un traguardo importante, Abbiamo ancora molta strada da fare, Dove ci sono ancora ostacoli da superare.

Le trattative riprenderanno il 30 e 1 giugnoIl luglio per tassare gli utili delle multinazionali nei paesi in cui sono state create (il cosiddetto primo pilastro) e l’aliquota minima (il secondo pilastro).

I ministri delle finanze del G20 si incontreranno a Venezia il 9-10 luglio e l’agenda del vertice sarà del 15%. Non sarà possibile raggiungere un accordo definitivo prima del vertice del G20 di ottobre, Dopo che la legislazione in materia è stata approvata dal Congresso degli Stati Uniti.

Per quanto riguarda il primo pilastro, ci sono obiezioni dagli Stati Uniti, riporta Moody’s, mentre al contrario c’è un sostegno significativo da parte di Gran Bretagna, Francia, Italia e paesi che hanno imposto tasse digitali unilaterali, oltre al Canada, che ha annunciato in anticipo. Una tassa digitale

Il sostegno al secondo pilastro è più ampio, anche se in questo caso vi è disaccordo tra i paesi dell’UE sulla linea di fondo, con il ministro delle Finanze francese, Bruno Le MaireDire che si sforzerà di esistere Tasso di accordo superiore al 15%.

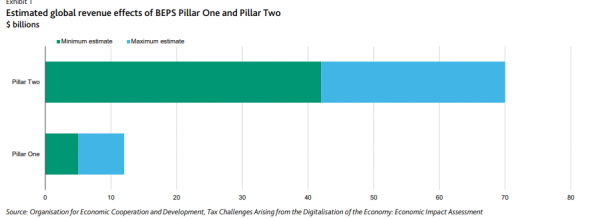

L’Organizzazione per la cooperazione e lo sviluppo economico ha stimato in ottobre che i cambiamenti nella tassazione globale, basati sui due pilastri sopra menzionati, potrebbero portare a Entrate fiscali aggiuntive da società multinazionali pari a 47 – 81 miliardi di euro all’anno (Importi equivalenti all’1,9% al 3,2% del gettito fiscale globale sulle società).

L’importanza della Grecia

Tasse per le grandi multinazionali Ha un significato speciale per la Grecia, Che, come la maggior parte degli altri paesi dell’UE, ha perdite di entrate elevate nel suo bilancio.

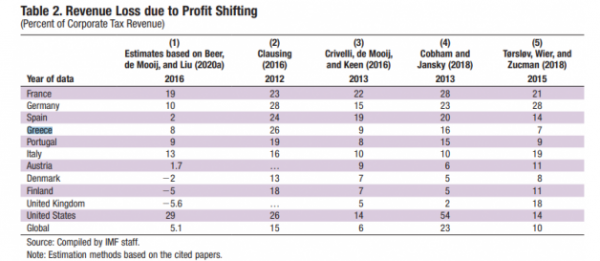

L’esatto ammontare delle entrate perse dal non tassare i colossi d’affari è sconosciuto, ma le stime fatte negli studi e recentemente pubblicate dal Fondo Monetario Internazionale mostrano che è particolarmente importante.

Gli studi condotti negli ultimi anni mostrano che la perdita della Grecia Il risultato dell’offshoring degli utili societari variava dall’8% al 26% del totale delle entrate fiscali societarie tra il 2012 e il 2016.

La misura in cui la Grecia potrà recuperare da queste perdite si vedrà quando l’accordo finale sarà raggiunto e tutti i suoi parametri saranno conosciuti.

“Pioniere televisivo. Aspirante esperto di caffè. Guru della musica. Evangelista di Twitter. Specialista di viaggi.”